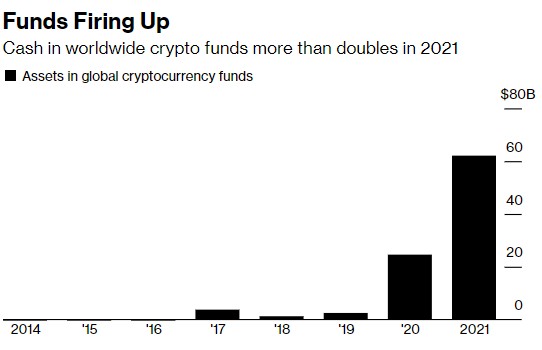

根據QnCoin的數據,目前,全球跟踪加密投資的工具數量達到80個,比2020年底的35個增加了一倍多;資產規模從年初的240億美元飆升至目前的630億美元。

隨著通脹擔憂的加劇和投機力量的持續滲透,儘管有時會出現令人毛骨悚然的波動,但加密貨幣正在全球投資領域佔據越來越大的份額。比特幣於4月到6月期間下跌了56%,又在11月觸及歷史高點,隨後幾週下跌超過30%;但劇烈的價格波動並沒有減少創紀錄的現金流入。

加密資產管理公司Valkyrie Investments首席執行官Leah Wald表示:“在全球範圍內,這顯然是一個正在開始興起的現象。如果你從交易量的角度來看,流入比特幣的資金不僅在價格調整(比特幣以價格波動而聞名)的情況下依然保持穩定,而且你還會發現很多機構正紛紛湧入。”

例如,Grayscale Investments LLC是數字資產領域最大的資產管理公司,旗下達300億美元規模的比特幣信託基金Grayscale Bitcoin Trust是全球最大的加密貨幣基金。幣圈大佬Michael Novogratz旗下的Galaxy Digital Holdings和Bitwise Asset Management等基金也控制著數十億美元。

雖然2021年大部分加密貨幣基金都是在美國以外發行的,但美國首支比特幣期貨交易所交易基金ProShares Bitcoin Strategy ETF在10月份獲SEC批准的首次亮相備受關注。該基金僅用了兩天時間就吸引了10億美元,成為有記錄以來上市之初最搶手的ETF之一。該加密貨幣ETF的火爆表明,美國投資者對加密ETF的投資敞口沒有被滿足。

然而,與直接與現貨比特幣掛鉤的ETF不同,這些期貨支持的ETF容易受到與管理合約相關的期貨轉倉成本(roll cost)的影響。如現貨支持的基金美國獲批上市,投資者的需求可能會更高。

Bloomberg Intelligence ETF分析師James Seyffart表示:“我不禁認為,在美國,如果我們擁有更高效的結構,比如現貨ETF,這個領域的資產將會更大。”

合約交易的高效性會導致大量資金的流進,這也會導致後期比特幣的價格長期向上的趨勢

(本內容屬於網絡轉載,文中涉及圖片等內容如有侵權,請聯繫編輯刪除。市場有風險,選擇需謹慎!此文不作買賣及投資依據。)