亚洲最大全球第二大的工业铝挤压产品制造商忠旺,暴雷了!

10月15日,中国忠旺发布公告,下属公司辽阳忠旺精制铝业、辽宁忠旺集团出现严重经营困难,经多方努力,已无法依靠自身力量解决当前问题,同时三名独立董事全部辞职。

早在此前8月30日时中国忠旺就开始停牌,至今仍未复牌,当时的收盘价为1.68港元/股,市值91.6亿港元。同时,公司早就应该发布的上半年业绩报,到现在也不见踪迹。

按理来说,今年以来国内煤炭等大宗商品价格已实现了大幅度上涨,铝产品价格也是同比大幅上涨,居高不下,带动多家上市铝业公司业绩增长超50%。

不少企业因此赚的盆满钵满,而作为国内铝材的巨头忠旺,应该赚的更多才对。但现实却是旗下子公司发布了破产公告。

昔日亚洲铝王,何以至此?

财务早亮红灯

今年4月12日,忠旺如期发布了集团2020年年报,截至2020年年底,中国忠旺总资产达到1280亿,负债910亿,资产负债率71.14%。

其中出现了一些不同寻常的数据,公司的真实经营状况也被部分揭露出水面。

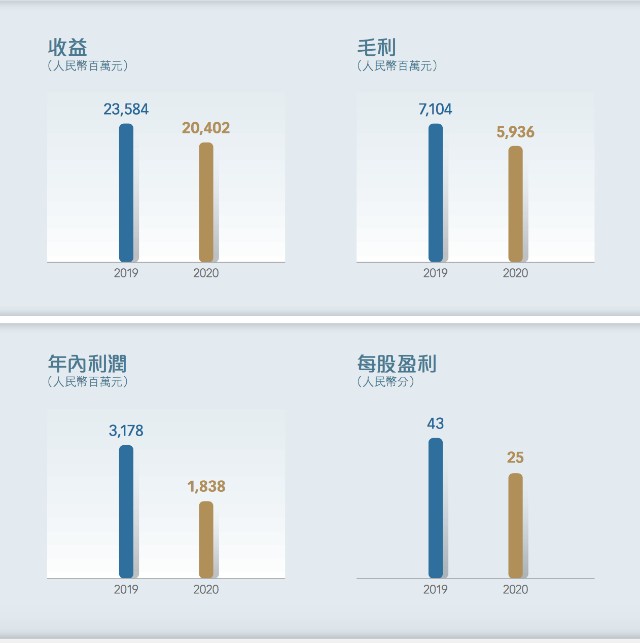

公司营收和利润数据首当其冲,相比于2019年财务表现,更是年年下滑。

年报显示,2020年,中国忠旺实现总收益204.42亿元,相比于2019年的235.84亿元,同比下降13.5%;整体毛利润也由2019年的71.04亿元降到59.36亿元,降幅达16.4%;营业利润更是接近腰斩,由2019年的31.78亿元陡降到18.38亿元。

图片来源:忠旺2020年年报

就销售数据来看,截至2020年年底,忠旺集团总销量76.74亿吨,同比下降20.2%;核心业务铝挤压业务实现产量34.34万吨,同比减少25.5%;铝压延产品的销量达37.5万吨,同比减少16.8%。

忠旺利润虽然在不断下滑,但是终究是在盈利,让人比较疑惑的是,公司的资金流却是岌岌可危。

截止到2020年年底,中国忠旺持有现金及现金等价物约为3.6亿元,与2019年末的9.16亿元相比减少60.37%,短期存款仅3600万元。也就是说,忠旺作为一个坐拥1200亿资产的企业,账面资金已不足4亿元。

其流动资产净额也转正为负,由2019年年底的17.2亿元狂跌至-74.3亿元,直接减少了91.5亿元。

从2018年至今,忠旺经营性现金流已连续三年为负,分别是分别为-27.23亿元、-6.06亿元和-5.26亿元,累计-38.55亿元。

不仅如此,在2020年年报中,更是有反常数据的出现。

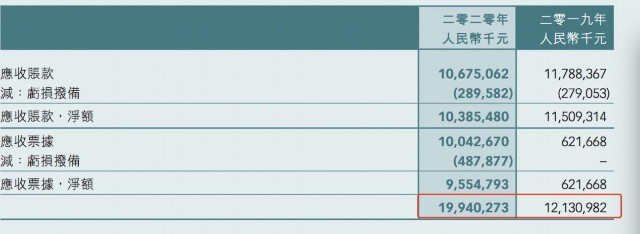

首先就是应收账款和应收票据的反常增加,2018年和2019年,忠旺的应收账款都差不多稳定在120亿元左右,但是在2020年销售数据大幅下滑的情况下,却暴增至199亿元,在“其他应收款项”中,也是由2019年的87亿元涨至120亿元。

数据来源:忠旺2020年年报

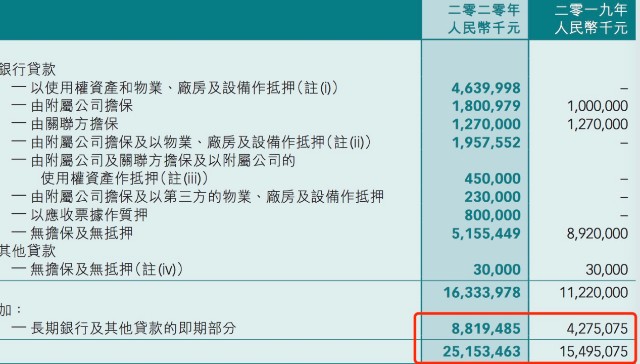

不仅如此,2020年忠旺的长期银行贷款较上年而言,暴涨了一倍有余,公司整体的银行贷款也由此前稳定的150多亿元暴涨至251亿元。

数据来源:忠旺2020年年报

值得一提的是,忠旺的这份2020年公司年报在当时还被审计师出具保留意见,原因为无法对储存于海外港口的6.13亿元人民币存货执行任何审计程序。

借壳上市未果埋雷

抛开企业自身战略发展的问题,比如扩张过快,贷款过多还债压力大;投资建厂时间长,收益低等问题,真正出现“病症”的忠旺其实有迹可循。

陷入资金困境的忠旺不满足于在港股的上市,更希望在A股开辟融资渠道,打造A+H的双融资平台,来度过难熬的时期。

早在六年前,忠旺就曾尝试过借壳上市,以期卷土重来。

2015年10月,中房股份宣布停牌筹措重大项目,欲以282亿元对价收购忠旺集团100%股权。

那中房股份到底是家怎么样的公司,业务如何,为什么会被选为忠旺A股上市的壳公司?

1996年在上交所挂牌上市的中房股份,主营业务是房地产销售和物业出租,涉及华北以及北京地区的住宅小区开发,并参与过城市的危房改造和经济适用房建设。

但是至2008年开始,中房股份的房地产开发主业就一度陷入停滞,成为了预被剥离的不良资产,2013年中房集团宣布将所持有的中房股份所有资产转让给嘉益投资。

到2015年年底时,除了子公司新疆部留存的15000多平米的房产,中房股份没有任何新增的土储和开发项目,也因此成了忠旺集团眼中绝佳的上市“壳”公司。

2016年1月,中房股份与忠旺签订重组框架协议,计划注入铝挤压业务,但是此项重组计划并未顺利开展。2017年,监管层面发布了号称史上最严新规,借壳政策持续收紧,再加之市场环境等诸多因素的影响,跌宕三年之后,忠旺这项回A计划于2019年8月26日告破。

不愿几年的努力付之东流,时隔半年之后,忠旺重启了借壳上市路。

2020年3月20日,中房股份发布公告,拟通过资产置换及发行股份的方式购买忠旺精制、国家军民融合基金持有的忠旺集团100%股权。其中,拟置入资产忠旺集团100%股权作价305亿元,拟置出资产作价2亿元。交易完成后,中房股份的控股股东将变更为忠旺精制,实际控制人将变更为刘忠田先生。

忠旺精制是忠旺集团的控股股东,持有89.66%的股份,而忠旺精制和忠旺集团均为中国忠旺的间接附属公司,刘忠田正是中国忠旺的创始人,于2014年至2017年连续被福布斯和胡润评为辽宁首富与东北首富。

为了第二次回A上市,忠旺做了不少的改变和尝试。

不仅先在2019年10月,引入国资战略股东国家军民融合基金10亿元的注资,而且在2020年2月,用46亿元为代价,剥离了忠旺此前持续亏损的电解铝项目,进行内部重组。

值得一提的是,为了顺利引入国资入股,忠旺和国融基金签下了回购协议,其中条款中最重要的一条就是,如果在三年内忠旺未能完成合格上市,国融基金有权要求忠旺与精制投资回购其所持忠旺3.45%的股份。

而且,忠旺还和中房股份签订了对赌协议,根据《利润补偿协议》的规定,若此次重大资产重组的资产过户实施完毕日在2021年1月1日至2021年12月31日之间,则忠旺集团承诺在2020年度、2021年度、2022年度和2023年度合并报表范围扣除非经常性损益后归属于母公司的净利润分别不低于20亿元、28亿元、32亿元及34亿元。

2020年4月,证监会对忠旺和中房股份提交的重组行政许可予以受理,并先后两次以公告的形式对这起重组计划进行了反馈。

问询的问题也基本与市场关心的方面相吻合,包括忠旺系与上下游存在复杂的关系往来,是否为关联关系,是否存在大股东占用资金,是否形成资金闭环等。

还没等到重组计划尘埃落定,2021年4月6日,中房股份却正式实施退市警示,股票简称也变更为“*ST中房”。

2021年8月11日晚间,随着“*ST中房”的一纸公告,忠旺这场长达六年,旷日持久的借壳上市资产重组计划,正式宣告失败。

有趣的是,本已岌岌可危的中房并没有选择将忠旺拉下马,反而送了他一程。

根据中房的公告表示,其与忠旺的重大资产重组终止,不构成任何一方违约,双方之间不存在原协议项下任何争议、纠纷或潜在的争议、纠纷,亦不会对公司现有生产经营活动、财务状况造成重大不利影响,不存在损害公司及中小股东利益的情形。

但是无论如何,不能成功在A股上市的忠旺融资无望,无法解决集团的资金流动性问题,最终在2个月之后,迎来了旗下子公司破产的事实。

投身金融玩坏了

如果说,企图借壳上市回A自救计划失败是忠旺陷入如此窘境的引子,那么其投资策略产融结合的失败,应该就是企业走到如今地步的内因。

忠旺偏爱金融行业,在业内人尽皆知,自2009年入股辽宁银行开始,便开启了忠旺系金融版图布局的篇章。

通过旗下辽宁宏程塑料型材有限公司,忠旺分别持有吉林银行、大连银行、大庆商业银行、龙江银行等多家银行股权。同时,忠旺还持有辽阳银行31.46%的股权,抚顺银行20%的股权,同时为上述两家银行的第一大股东。

2016年,忠旺耗资300多亿元拿下了保险公司君康人寿的部分股权,集团的创始人和实控人刘忠田随后出任君康人寿董事长。

不仅如此,忠旺旗下还有自己的融资租赁平台,宏泰国际融资租赁有限公司、辽宁万鑫隆商贸有限公司、辽宁忠旺投资有限公司和辽宁泰鑫祥贸易有限公司。此外,北京弘晟银成有限投资公司、国信投资公司的部分股权也被忠旺拿下。

难怪有人戏称,忠旺集团横躺了整个东北金融圈。

产融结合这个听起来高端大气的名词,在不少民企资本系的金融去杠杆中爆出各类风险后,逐渐被引申为行内黑话。而《资管新规》的逐步落实,也让套着产融结结合外衣的影子银行玩法无所遁形。

2019年开始,陆陆续续有传言流出,彼时融资现金流持续为负的中国忠旺以各种形式从君康人寿占用保险资金达数百亿元。

比如,忠旺将君康人寿大量资金以存款名义存入关联银行,但是其中相当一部分通过第三方或者质押的方式被忠旺相关的企业挪用。其次,通过购买忠旺制定的资管计划,将险资存入银行,再以存款质押的方式变相套取资金。再者,还有还有通过股权投资的方式,将大量资金投资于忠旺关联企业,或是通过把控君康人寿设立的子公司,将大量资金转移给无任何业务往来的第三方。

彼时就有分析认为,忠旺集团依靠其掌握的数个金融牌照机构,通过险资购买嵌套资管等银保联动方式为其套现,然后通过集团层面向子产业公司进行无息贷款,从而盘活忠旺系“产融结合”棋盘。

难怪忠旺集团即使在资金如此紧张的情况下,仍然选择斥巨资狂揽金融类牌照。

2020年3月,忠旺集团试图通过竞价拍卖的方式,角逐天津信托51.58%的股权,但是以失败告终,被上海实业集团以74.18亿元的报价拿下了天津信托的大部分股权。

2020年年底,一则媒体有关于《无法按期复原大股东占用资金君康人寿高层动荡》的发文,直接将忠旺推向了舆论的风口浪尖。

2020年12月21日,忠旺发布紧急公告称,文章内容严重失实,目前董事会及管理层稳定,业务运营正常有序。

但是,忠旺集团路长青、陈岩在君康人寿的董事长、董事职务被免去已是不争的事实,目前在君康人寿官网的高管信息中,已没有上述二人的职位展示。

创始人在美遭刑诉

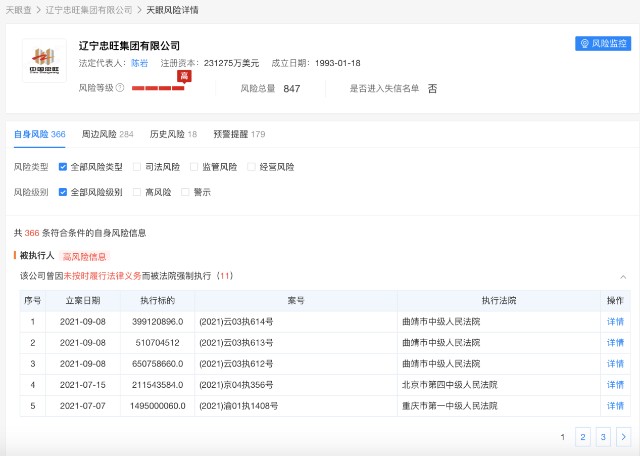

据天眼查数据显示,不管是辽宁忠旺集团有限公司,亦或是其旗下子公司,都不同程度的陷入各类纠纷当中。

至今年5月27日起,辽宁忠旺集团有限公司陆续收到天津市第三中级人民法院,重庆市第一中级人民法院,北京市第四中级人民法院等在内的11条被强制执行信息,被执行总金额达37.77亿元。

图片来源:天眼查

同时,忠旺集团旗下三家公司还被北京市第四中级人民法院和北京金融法院执行了股权冻结,涉及金额约3.48亿元。

今年8月份以来,忠旺旗下融资平台宏泰国际融资租赁有限公司也是新增5条开庭公告,涉及中国进出口银行,抚顺银行和重庆农村商业银行,案件缘由包括票据追索权纠纷,金融借款合同纠纷和保理合同纠纷。

不仅国内麻烦缠身,坐拥美国国籍的刘忠田在美日子也不好过。

2017年,美国就曾公布一份调查,表示中国忠旺为了逃避铝制品的高关税,2011-2014年间向美国出口了220万个铝制托盘,由此避交关税18亿美元。

在2019年的一起诉讼中,美方检察官还称刘忠田有大规模洗黑钱的操作,设计空壳公司向中国忠旺转移资金;还伙同其他人将铝材以假销售的方式卖给忠旺旗下公司,用以夸大中国忠旺的财务状况。

根据指控,刘忠田等多名被告涉及电汇诈骗,国际洗钱,向海关提交虚假文件及共谋等24项指控,在长达53页的起诉书中,大部分指控的最高刑期为20年,如果罪名成立且连续执行,刘忠田在美国将面临最高465年的刑期。

忠旺集团则在公告中回应称,没接到任何法律文书和通知,不认为在美国司法部的指控会对集团的业务运营和财政状况造成任何重大不利影响。并着重强调,“集团在业务经营中一直严格遵守中华人民共和国及本集团产品出口地的法律法规,并在公平及有序竞争的原则下拓展海外市场”。

去年闹的沸沸扬扬的奔驰女将大G开进故宫的事件,也被网友扒出其在2018年美国洛杉矶晒出的海景豪宅,正是刘忠旺在美国的资产。但是也被忠旺集团发布公告予以否认。

写在最后

对于国内铝业巨头忠旺来说,发展到如今这一步。除了企业自身扩张太快导致的后遗症,比较重要的点,还是在于内外两大沉疴。

连续六年的回A融资之路彻底被打断,对于急需现金流来缓解的忠旺来说,无异于晴天霹雳。

“产融结合”,“影子银行”,“占用险资”深醉在这些字眼下的忠旺一步步行走至深渊,哪怕谣言满天起,仍然不能阻隔忠旺这颗“金融心”。

创始人刘忠田因洗钱,诈骗等指控在美遭起诉,旗下子公司也是各种被强制执行条款和股权冻结,现在的忠旺集团就只留有一地鸡毛。

尽管在每次出现状况之后,忠旺都会立即发布公告澄清,但是对于企业发展的真实状况,却是披而不露,澄而不清。

“凛冬已褪,春山在望”,这是忠旺集团董事长路长青在忠旺控股2020年年报中的致谢词,但是就目前来看,忠旺集团的凛冬,还远远没有褪去。